Просрочка платежа по кредиту — это ситуация, когда заемщик не выплачивает задолженность банку в соответствии с установленными сроками и условиями договора кредита. В данной статье мы рассмотрим, что считается просрочкой платежа, какие виды просрочек существуют, частые причины невыплаты долга, действия заемщика и банка в случае просрочки, а также возможные штрафы и меры взыскания.

Что считается просрочкой платежа

Просрочкой платежа считается невыплата суммы, указанной в кредитном договоре, до истечения установленного срока. Это означает, что заемщик не выполняет свои обязательства по возврату кредита вовремя.

Какие просрочки платежей бывают

Существует несколько видов просрочек платежей:

- Неполная просрочка: Заемщик выплачивает часть суммы, но не в полном объеме.

- Полная просрочка: Заемщик не выплачивает ни одного платежа в течение установленного срока.

- Непостоянные просрочки: Заемщик периодически пропускает платежи, но затем восстанавливает свои обязательства.

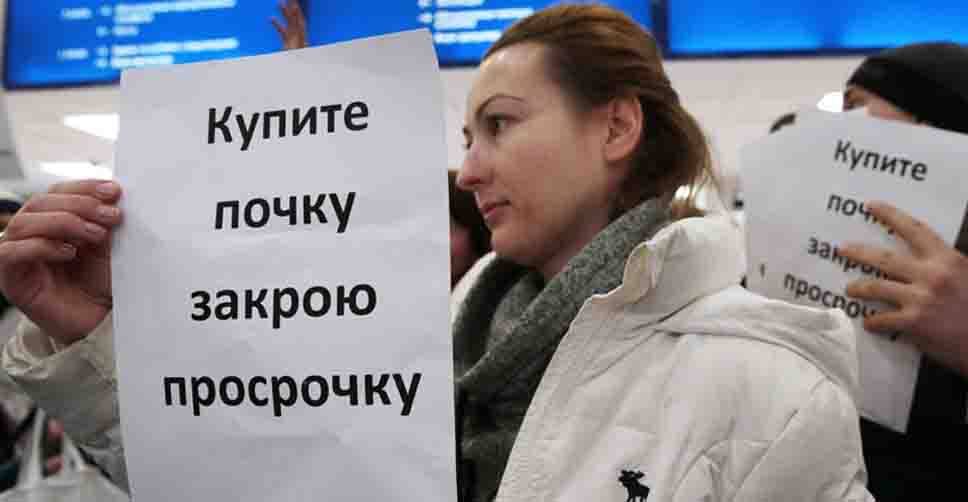

Частые причины невыплаты долга

Причины невыплаты долга могут быть разнообразными, включая:

- Финансовые трудности: Ухудшение финансового положения заемщика, увеличение затрат или потеря источника дохода.

- Забывчивость или недостаток организации: Некоторые заемщики могут забывать о сроках платежей или иметь неправильную финансовую организацию.

- Изменение жизненных обстоятельств: Непредвиденные обстоятельства, такие как болезнь, развод или потеря работы, могут оказать влияние на способность заемщика выплачивать кредит.

Что делать, если начались просроченные платежи?

Если вы столкнулись с просрочкой платежа по кредиту, следует немедленно предпринять следующие шаги:

- Свяжитесь с банком: Немедленно сообщите банку о вашей ситуации и попросите урегулировать задолженность.

- Оцените финансовое положение: Проанализируйте свои финансы и определите, какие платежи вы можете себе позволить.

- Попробуйте переговорить: Возможно, банк согласится на реструктуризацию долга, изменение графика платежей или временное уменьшение выплат.

Какие санкции может применить банк за просрочку

Банк может применить следующие санкции за просрочку платежа:

- Штрафы: Банк может начислить штрафы за просрочку, что увеличит вашу задолженность.

- Пени: За каждый день просрочки банк может начислять пеню (процент за пользование чужими средствами).

- Передача долга коллекторскому агентству: В случае долгосрочной просрочки банк может передать ваш долг коллекторскому агентству для взыскания.

Пути решения

Если у вас больше нет возможности выплачивать кредит, следует рассмотреть следующие варианты:

- Переговоры с банком: Попробуйте договориться с банком о реструктуризации долга или уменьшении ежемесячных платежей.

- Продажа имущества: Рассмотрите возможность продажи активов, чтобы погасить долг.

- Обращение в суд: В некоторых случаях можно обратиться в суд с просьбой о банкротстве.

Просрочка платежа по кредиту — серьезная проблема, которая может повлиять на финансовое положение заемщика. Важно предпринимать действия немедленно, если начались просроченные платежи, и стремиться к согласованию с банком для решения ситуации. Понимание прав и обязанностей в таких ситуациях поможет сохранить финансовую стабильность.